ファクタリング会社の取り立てはどういうもの?違法会社・正規会社の違いや対処法を解説

ファクタリングは売掛金を譲渡して、その金額分の資金を調達する手法です。ファクタリング会社から先に資金を受け取り、その後に入金された売掛金をファクタリング会社に送金すれば、取引は完了です。

しかし、なんらかの事情でファクタリング会社への送金ができない場合もあるでしょう。そうした場合、ファクタリング会社からの取り立てが行われます。この記事では、ファクタリング会社の取り立て方や取り立てが発生するケース、対処法を解説します。

目次

ファクタリング会社の取り立ての仕方

正規のファクタリング会社が行う取り立ては、基本的に過度に恐ろしいものではありません。あくまで、法律に則った正当な手段で業務を遂行するものです。正規のファクタリング会社が実施する一般的な取り立て手順を解説します。

取り立て先を確認する

ファクタリングは利用者と売掛先、そしてファクタリング会社の三者が関与するサービスです。もし期日に入金が確認できない場合、会社側はまず「利用者と売掛先、どちらが支払いを滞らせているのか」を調査します。

調査の結果、売掛先が支払っていないことが判明すれば、三社間であればファクタリング会社は売掛先へ「債権譲渡通知」などを用いて直接請求します。二社間の場合は、ご自身で売掛先企業へ支払期日を問い合わせてみて、そのうえでファクタリング会社と支払い日を調整しましょう。

一方、売掛先からはすでに入金されているにもかかわらず、利用者が送金していない場合は、利用者に対して取り立てが行われる仕組みです。

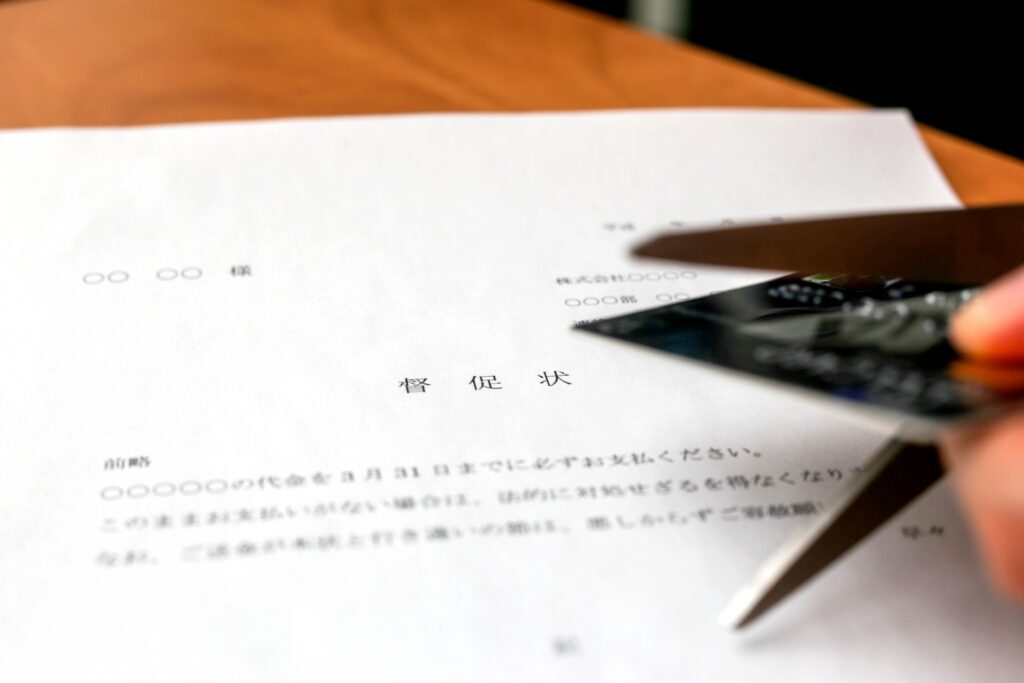

電話や文書で支払いを求める

利用者側の未入金が発覚した場合、ファクタリング会社は電話や文書で連絡を入れ、支払いを求めます。この際、脅迫めいた言葉遣いや早朝・深夜の執拗な着信などは一切ありません。あくまで事務的かつ丁寧な対応によって、状況の確認と支払いの催促がなされます。

なかには、単なる入金忘れや、やむを得ない事情で遅れているケースもあるでしょう。しかし、連絡が来た時点で、入金期限を過ぎた事実を重く受け止める必要があります。誠意を持って、早急に支払い対応を済ませましょう。

法的措置を取る

電話や文書での督促を無視し続けたり、悪質な利用と判断されたりした場合は、法的措置が取られます。状況の深刻さに応じて、以下のような厳しい措置・処分が実行されます。

- 裁判所を通じた支払督促

- 訴訟

- 財産の差し押さえ

とくに注意したいのは差し押さえです。一度差し押さえが確定すると、預金や不動産など他の財産も自由に扱えなくなり、手元から強制的に没収されてしまいます。また、社会的信用も失墜するため、事態が悪化する前に速やかな対処が必要です。

悪徳ファクタリング会社の取り立ての仕方

悪徳ファクタリング会社による取り立ては、正規業者とは異なり、執拗な嫌がらせや圧力、恫喝などを含む場合があります。「払ってしまったほうが楽になれる」と感じるほど、精神的に追い詰められるケースも少なくありません。

悪徳ファクタリング会社が行う違法性の高い取り立て手口について解説します。

早朝・深夜に電話をかけてくる

悪質な業者は資金回収のためならば手段を選ばず、早朝や深夜であっても構わずに電話をかけてきます。

貸金業法では、取り立ての規制として、以下の内容を定めています。

「正当な理由がないのに、社会通念に照らし不適当と認められる時間帯として内閣府令で定める時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。」

引用:e-Gov法令検索「貸金業法」

しかし、ファクタリングは貸金業ではないため、上記の法律の規制対象外です。よって、早朝や深夜など、常識的に連絡すべきではない時間に電話をかけてきます。

日中以外の時間に連絡が来ることは、利用者にとって精神的なプレッシャーや不安の要因となりかねません。

家族に電話をかけてくる

本来、契約者以外である家族や親族に支払いの義務はありません。しかし、悪質な会社は実家の家族にまで電話をかけたり、自宅に押しかけたりする可能性があります。「家族に迷惑をかけた」という罪悪感を感じさせることで精神的に追い詰め、無理やり回収を図ります。

こうした第三者への請求行為は法令違反です。もし家族のもとに連絡が来た際は、すぐに弁護士や警察へ相談してください。

圧力をかけてくる

悪質な会社は、上述の内容以外にもさまざまな方法で圧力をかけ、無理やり支払わせようと画策してきます。嫌がらせ内容の例を、以下に挙げてみました。

- 脅迫めいた言動での威圧

- あえて近隣住民や職場にわかるように誹謗中傷を書いたチラシを撒く

- 張り紙や看板を設置する

上記の行為は、利用者の社会的信用を失墜させようとするためのものです。このような悪質な被害に遭った際はひとりで抱え込まず、専門機関へ相談して対処してください。

ファクタリング会社から取り立てられる主なケース

ファクタリング会社から取り立てが行われるのは、基本的に「売掛金が正しく回収できないケース」がほとんどです。回収不能となる原因は、主に「売掛先に責任がある場合」と「利用者に責任がある場合」の2パターンです。それぞれの状況について、詳しく解説します。

回収した売掛金を支払えない場合

売掛先から入金があったにもかかわらず、その資金を自社が支払えない場合、すぐに取り立てが始まります。

本来ファクタリングは、売掛先から入金された代金を、そのままファクタリング会社へ送金することで取引が完了する仕組みです。それを「資金繰りが苦しくて使い込んでしまった」「別の支払いに流用した」といった理由で支払わないのは、重大な契約違反とみなされます。

この場合、ファクタリング会社は法律に則ったプロセスで資金の回収を試みます。悪質な場合は詐欺罪や横領罪として刑事責任を問われるおそれもあるため、あらかじめファクタリング会社へ支払うお金は分けておきましょう。

売掛先が売掛金の支払いを済ませない場合

売掛先が倒産や経営悪化により、利用者へ売掛金を支払わない場合も、取り立てが発生します。ただし、このときの対応は契約内容によって異なります。

ファクタリング会社が未回収リスクを負う「償還請求権なし」の契約であれば、ファクタリング会社が支払義務を負うため、利用者への取り立ては発生しません。一方で、自社がリスクを負う「償還請求権あり」の契約だった場合は、売掛先が倒産した際に利用者が代わりに弁済義務を負うため、利用者に取り立てが行われます。

売掛金を最短60分で現金化!手数料2%〜8%でスピード資金調達

無料見積りはこちらファクタリングの取り立てに適用されない法規制・ルール

ファクタリングは法的には融資ではなく、売掛債権という会社の資産を売買・譲渡するものです。そのため、一般的な資金調達手段とは異なりいくつかの法規制が適用されません。悪質な業者はこうした抜け穴を巧みに突いてくるため、自分の身を守るためにも理解しておきましょう。

貸金業法

貸金業法は、貸金業者の登録制度や業務、過剰な取り立ての禁止などを定めた法律です。前述の通りファクタリングは債権譲渡であり貸金業とはみなされないため、同法における取り立て規制などが適用されません。

悪徳業者はこの盲点を利用し、強引な回収や違法な取り立てをしています。

しかし、ファクタリング契約の実態が債権譲渡を装った高金利貸付であり、実質的に貸金業に等しいとみなされた場合、法律は適用され貸金業法違反と判断されます。この場合は、悪徳業者が貸金業法に則って処罰の対象になります。

利息制限法

利息制限法は、金銭の貸し借りにおいて金利の上限を定めたものです。2026年1月現在は、以下のように上限が定められています。

| 元本 | 金利(年) |

|---|---|

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

銀行融資やカードローンには、利息制限法が適用されます。しかし、ファクタリング利用時に支払うコストはあくまで「売買手数料」という扱いになり、利息制限法の対象外です。

そのため、悪徳業者が年利換算で数百%に及ぶ法外な手数料を設定していたとしても、直ちに違法とはなりにくいでしょう。手数料設定に明確な法的上限がない現状を悪用し、お金を過剰に請求する手口には警戒しなければなりません。

出資法

出資法は、出資金の受け入れや高金利を取り締まる法律で、違反時の刑罰も定められています。現行の法律では、処罰の対象となるのは金銭貸借で年109.5%、貸金業で年20%超の金利を設定した場合です。

しかし、ファクタリング手数料は利息ではないため、出資法の上限金利規制も適用されません。たとえ高額な手数料であっても、形式上は法令違反にならないと言えます。

ただし、債権譲渡の形式を取っていても担保を取っているなど実態が貸金業に近い場合は、法律が適用される可能性があります。この場合は脱法行為とみなされ、出資法違反として摘発の対象となりえるでしょう。

悪質なファクタリングの取り立てへの対処法

万が一、ファクタリングの取り立てトラブルが発生した場合は、一刻も早い迅速な対応が求められます。問題を放置するほど状況は悪化し、訴訟や差し押さえなどのリスクが高まるからです。

支払いが困難になった際や、悪質な取り立て被害に遭った際の具体的な対処法を解説します。

支払いについて相談・交渉する

正規のファクタリング会社を利用しており、なんらかの事情で入金が遅れる場合は、期日を過ぎる前に必ず会社へ連絡を入れてください。事情を隠さずに丁寧に説明し、具体的な入金予定日を明確に伝えられれば、数日程度の猶予を設けてくれる可能性があります。

なお、ファクタリング会社との連絡を断つのは避けてください。無断で遅延すればファクタリング会社は資金の使い込みや逃亡を疑い、すぐに取り立てへと移ります。信頼関係を維持するためにも、誠実なコミュニケーションが大切です。

公的機関や弁護士に相談する

悪質な業者にかかわってしまい、脅迫や嫌がらせを受けているなら、すぐに公的機関や弁護士へ相談しましょう。主な窓口としては、以下のところがあります。

- 警察

- 国民生活センター

- 金融庁の相談室

身の危険を感じる場合は警察の介入が有効で、嫌がらせが止まる可能性が高いです。

また、弁護士への依頼は費用がかかるものの、代理人として交渉することで早急に取り立てを抑制できます。相手が貸金業に近い形態であれば、日本貸金業協会の紛争解決センターへADR(裁判外紛争解決手続)を申し立てることも検討しましょう。

ほかの資金調達手段で資金を確保する

売掛金をすでに使い込んでしまった場合は、ほかの手段で資金を調達し、ファクタリング会社に送金する分を穴埋めする必要があります。例えば、在庫や不要な資産を売却して現金化したり、ビジネスローンや別のファクタリング会社を利用したりして、送金用の資金を確保することを検討しましょう。

ただし、新たな融資で返済資金を賄うことは借金総額を増やし、経営をさらに圧迫するリスクもあります。あくまで一時的な緊急措置として捉え、その後の返済計画は綿密に練り上げたうえで、確実に実行するようにしましょう。

まとめ

ファクタリングの取り立ては、基本的には法律に則って行われます。差し押さえになる前に支払いを済ませ、日常生活へ悪影響を及ぼさないようにすることがポイントです。

一般的なファクタリング会社であれば取り立てがあったとしても丁寧に行われるのに対し、悪徳業者の場合は脅迫まがいの言動や執拗な連絡が来ることがあります。少しでも身の危険を感じたらすぐに警察や弁護士などに相談し、適切に対処しましょう。

オンライン完結で請求書が資金に変わる!

法人・個人事業主いずれもご利用いただけます

⭐ Easy Factorが選ばれる理由

📄 必要書類はたった3点

2. 請求書

3. 通帳のコピー

※ Zoom + CLOUDSIGNでオンライン完結

💡 他社からのお乗り換えがお得!

他社の場合

❌ 債権譲渡登記有り

❌ 事務手数料有り

❌ 出張費有料

Easy Factor

✅ 債権譲渡登記無し

✅ 事務手数料無し

✅ 来店不要!オンライン完結!

📋 ご利用の流れ

お見積り依頼

WEBフォームまたはお電話で簡単にお見積り依頼。担当者からご連絡いたします。

Zoomで商談・査定

オンライン面談で詳細をご説明。必要書類3点をご提示いただき査定いたします。

契約・入金

CLOUDSIGNでオンライン契約完了後、最短60分でご指定口座へ入金いたします。

東京大学法学部卒業後、三菱銀行(現三菱UFJ銀行)に入行。ニューヨーク支店での非日系企業向けコーポレートファイナンス担当を経て独立。企業の成長を資金面から支えるファイナンスの専門家として、30年以上にわたり中小企業の財務戦略・資金調達を支援。

- ファクタリング会社の取り立てはどういうもの?違法会社・正規会社の違いや対処法を解説 - 2026年2月4日

- ファクタリングの償還請求権とは?有無による契約内容の違いやリスクを解説 - 2026年1月3日

- ファクタリング利用の倒産リスクとは?自社・売掛先それぞれのケースを解説 - 2025年12月27日

関連記事

-

ファクタリングコラム

エクイティファイナンスとは?使う・使わないの判断基準も解説

エクイティファイナンスについて、仕組みや種類、デットファイナンスとの違いから解説します。向いている企業と避けたほうが良いケース、実務の流れや注意点に加え、代替手段としてファクタリングの活用方法も紹介します。 -

ファクタリングコラム

ファクタリングと税務の関係とは?消費税非課税の仕組みや仕訳について解説

ファクタリングでの資金調達を検討中に「税務処理はどうなるのか」「消費税はかかるのか」と、不安を感じる方も多いでしょう。会計処理を誤ると税務調査で指摘される可能性もあるため、正しい理解が必要です。 本記事では、ファクタリン […] -

ファクタリングコラム

支払いを先延ばしする具体的な手段【資金繰り改善】請求書カード払いの仕組みと注意点

入金より先に支払い期限が来てしまい、資金繰りに苦慮した経験を持つ経営者は多いでしょう。「支払い時期を調整したいものの取引先との信頼関係は崩したくない」そうした状況でも、支払いを先延ばしする方法はあります。 この記事では、 […]